今日,吉安曼昆科技股份有限公司在深交所创业板上市,收盘价44.83元,涨幅67.28%,成交额10.41亿元,振幅24.66%,换手率64.24%,总市值66.11亿元。

曼科技自成立以来,一直专注于印刷电路板的研发,生产和销售公司主要产品为单/双面,多层高精度印刷电路板,以刚性板为主,广泛应用于通讯电子,消费电子,工业控制与安防,汽车电子等领域

截至8月9日上市公告签署日,洪氏家族为公司控股股东和实际控制人其中,洪俊成与洪娜珊为夫妻关系,洪俊成为公司董事长兼总经理,洪娜珊为公司董事,洪庚奇,洪庚宇为洪夫妇之子,洪庚奇为公司董事,副总经理,洪庚宇为公司重大项目办副总经理洪,洪为洪夫妇之女,洪为公司董事,董事会秘书,洪为公司总经理办公室主任,洪俊成的妹妹洪是该公司的副总经理

洪俊成,洪娜珊,洪庚祺,洪庚宇,洪,洪,洪分别直接持有公司2000万股,2000万股,2500万股,2000万股,600万股,500万股,400万股,占公司发行前总股本的比例为:洪家合计持有公司1亿股,占公司发行前总股本的90.42%。

创业板上市委员会2022年第六次审议会议于2022年1月28日召开曼昆科技首发符合发行条件,上市条件和信息披露要求

1.发行人股权高度集中在此次发行之前,洪家族的七名成员持有超过90%的股份董事会成员全部由洪氏家族提名,四名非独立董事全部由洪氏家族成员担任,高级管理人员主要由洪氏家族成员担任请说明发行人为保证公司治理的有效性所采取的具体措施,未来是否有优化公司治理结构的具体安排请保荐人给出明确意见

2.报告期内,发行人多层板产品的销售收入占比约为42%,多层板产品的收入和单价均低于同行业可比公司请发行人结合技术研发,客户开发,成本控制等情况,说明多层板营收率和产品单价低于同行业可比公司的情况下,毛利率高于同行业可比公司的原因,产品结构的变化趋势及其对发行人经营业绩的影响请保荐人给出明确意见

深交所创业板市委对曼昆科技提出了进一步落实的事项:要求发行人在招股说明书中进一步披露优化公司治理结构的具体方案请保荐人给出明确意见

曼科技在深交所创业板发行3,687万股,占发行后总股本的25.00%这次发行的都是新股公司发行价格为26.80元/股保荐机构为中泰证券股份有限公司,保荐代表人为陈春芳,马瑞

曼昆科技本次发行募集资金总额为98,811.60万元,扣除发行费用后的募集资金净额为87,444.44万元曼昆科技募集资金净额比原计划少12,169.88万元

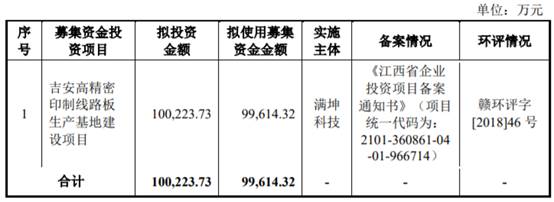

公司2022年8月5日披露的招股说明书显示,公司拟募集资金99,614.32万元,用于吉安高精印刷电路板生产基地建设项目。

在本次发行中,曼昆科技和主承销商没有向其他战略投资者配售股份曼昆科技保荐机构的关联子公司未参与本次发行的战略配售

2019年至2021年,曼昆科技营业收入分别为80670.66万元,96248.66万元和118933.68万元,净利润分别为8029.92万元,11903.39万元和10610.75万元2021年净利润同比下降10.86%,扣除非经常性损益后归属于母公司所有者的净利润分别为7297.12万元,10665.48万元和8645.97万元,经营活动产生的现金流量净额分别为1343.72万元,9632.73万元和11706.02万元

同期公司销售商品和提供劳务收到的现金分别为57,621.66万元,74,626.14万元和86,810.19万元,主营业务收入分别为78008.38万元,92615.87万元和112619.31万元,主营业务现金比率分别为0.74,0.81和0.77。

2022年1—6月,公司营业收入50651.87万元,同比下降4.41%,净利润4624.91万元,同比增长1.13%,扣除非经常性损益后归属于母公司股东的净利润3,970.06万元,同比增长4.56%,经营活动产生的现金流量净额为3,554.58万元,同比下降54.97%。

曼昆科技预计公司2022年1—9月营业收入为86,000.00—920.00万元,同比变动0.15%—7.14%,归属于母公司所有者的净利润8000—8600万元,同比变动6.76%—14.76%,扣除非经常性损益后归属于母公司所有者的净利润为68,000—74,000,000元,同比变动8.56%—18.13%。

。